читайте также

Осенью 2014 года хедж-фондовый активист и акционер фармацевтической компании Allergan Билл Экман раскритиковал членов ее совета директоров за неспособность (по его словам) делать для владельцев компании то, за что им платят. Билла возмутил отказ от переговоров с Valeant Pharmaceuticals по поводу предложения последней поглотить Allergan. Экман лично помогал готовить это предложение (в рамках партнерства между хедж-фондом и потенциальным покупателем). Он расхваливал Valeant за учет интересов акционеров при распределении капитала и назначении вознаграждения руководству, а также за уклонение от рискованных начальных исследований. Аналогичный подход в Allergan, по его мнению, значительно повысил бы доходы инвесторов. Планы Valeant урезать исследовательский бюджет Allergan на 90% он называл «уникальным шансом». А глава Valeant Майкл Пирсон заверял экспертов: «Наша главная забота — интересы акционеров».

ИДЕЯ КОРОТКО

ПРОБЛЕМА

Популярно мнение, что главная забота советов директоров и менеджеров корпорации — максимальная выгода для акционеров. Но это утверждение некорректно с точки зрения корпоративного законодательства, стратегии управления и распределения ответственности.

РЕШЕНИЕ

Руководство корпорации в первую очередь должно заботиться о здоровье компании, а не о богатстве акционеров. Это простое правило сделает компанию менее уязвимой к подрывной деятельности инвесторов-активистов и поможет лидерам сосредоточиться на долгосрочных планах.

Такой подход к управлению компанией сегодня типичен для финансовой и других сфер делового мира. В его основе идея о том, что главная цель топ-менеджмента — обеспечить максимальную выгоду для акционеров. С этой позиции решаются самые разные вопросы: от оценки эффективности и вознаграждения руководства до прав инвесторов, роли директоров и корпоративной ответственности. Такую философию исповедуют не только активисты вроде Экмана, но и институциональные инвесторы, а также советы директоров, менеджеры, юристы, ученые и законодатели. Более того, ее принципы зачастую воспринимаются как модель «хорошего управления», что поощряет описанное выше поведение инвесторов.

Однако представление о том, что корпоративное руководство должно думать в первую очередь о выгоде акционеров (и что советы директоров обязаны ее обеспечить), появилось не так давно. Оно стало следствием так называемой агентской теории, возникшей в 1970-е годы. Согласно ей, акционеры — владельцы корпорации, а значит, имеют полную власть над ней и вправе диктовать свои правила.

Этот тезис кажется логичным, однако на поверку оказывается юридической ошибкой — и, что еще хуже, порождает проблему ответственности. Дело в том, что по закону инвесторы не обязаны помогать компании, чьи акции они держат. Более того: ограниченная ответственность защищает их от уплаты ее долгов и штрафов. К тому же они могут фактически без ограничений покупать и продавать акции — и даже свою личность должны раскрывать лишь в особых случаях. Чаще всего акционеры дистанцируются от «своих» компаний. Им незачем беспокоиться о влиянии своих действий на корпорацию, третьи стороны или общество. Агентская теория не объясняет, почему так называемые «хозяева» корпорации за нее не отвечают.

Такая ошибка обходится дорого. Агентская модель корпоративного управления и менеджмента ослабляет компании, и если она будет применяться шире (а именно это предсказывают эксперты), то может повредить всей экономике. Особенно пагубны ее последствия для корпоративной стратегии и распределения ресурсов. За последние десятилетия агентская модель вызвала ряд изменений в управленческих практиках, в результате которых отдельные акционеры получили больше власти и влияния, чем прочие, а права инвесторов оказались выше интересов других сторон (при этом не шло речи об ответственности или подотчетности). Сегодня акционеры все сильнее давят на топ-менеджеров, требуя быстрой и гарантированной прибыли и противясь рискованным инвестициям в будущее и в социальные проекты.

Не поймите превратно: мы за капитализм. Разумеется, участие в экономике через владение акциями публичных компаний чрезвычайно важно для общества, а инвесторы заслуживают надежной защиты. Однако здоровье экономики зависит от понимания их роли в жизни компании. Сфокусированная на акционерах радикальная версия агентской модели строится на неверных тезисах, юридически некорректна и мешает бизнесу. Разумнее выстраивать иную модель, признавая важную роль акционеров, но не забывая, что корпорация — независимая структура со множеством задач и потенциально долгим сроком жизни. Такая модель будет отвечать юридическим реалиям: директора и руководители несут ответственность как перед акционерами, так и перед самой корпорацией. Другими словами, нужно сместить акцент в сторону самой компании.

Но прежде чем рассматривать эту альтернативу, проанализируем существующую агентскую модель.

ОСНОВА АГЕНТСКОЙ МОДЕЛИ

Идеи, ставшие основой агентской модели, изложены в статье Милтона Фридмана, вышедшей в журнале The New York Times Magazine в 1970 году. Автор отрицает корпоративную социальную ответственность как социалистическое заблуждение и утверждает, что корпорации принадлежат акционерам. Менеджер, по мнению Фридмана, «лишь агент владельцев», а его главная забота — «ведение бизнеса в соответствии с их [владельцев] волей». Топ-менеджеров он называет «агентами, действующими в интересах принципалов».

Эти идеи получили развитие в статье 1976 года «Теория фирмы», опубликованной Майклом Дженсеном и Уильямом Меклингом в Journal of Financial Economics. Вот ее основные постулаты:

- Корпорация принадлежит акционерам — «хозяевам», властным управлять ее делами.

- Инвесторы делегируют право принятия решений менеджерам — своим «агентам».

- Как агенты, менеджеры обязаны вести бизнес по воле акционеров.

- Инвесторы хотят получать от бизнеса максимальную прибыль. (Авторы полагают, что акционеры единодушны в этом желании.)

Дженсен и Меклинг не затрагивают этические аспекты — зато это делает Фридман, предлагая сразу две точки зрения. Сначала он пишет, что инвесторы хотят, чтобы менеджеры «заработали для них как можно больше денег, соблюдая базовые общественные нормы — как юридические, так и этические». Затем — что менеджеры должны извлекать прибыль путем участия «в открытой и свободной конкуренции без обмана и мошенничества». И Фридман, и Дженсен с Меклингом считают, что компании не обязаны нести социальную ответственность.

Большинство исследований по агентской теории посвящено тому, как мотивировать менеджеров повышать доход акционеров (обычно предлагается согласовать интересы обеих сторон). Эти работы развились в теорию организации, согласно которой менеджеры должны заботиться об интересах инвесторов, делегируя право принятия решений и поощряя те или иные действия. Совет директоров стал рассматриваться как механизм контроля над «агентскими затратами» — расходами акционеров на передачу прав менеджерам. Отсюда последовал вывод, что его главная задача — мониторинг процесса управления, и что вознаграждение топ-менеджеров должно зависеть от соблюдения интересов акционеров.

НЕДОСТАТКИ МОДЕЛИ

В чем же ошибочность этих идей?

1. Агентская теория расходится с корпоративным законодательством: юридически акционеры не владельцы компании, а менеджеры — не их агенты. Как отмечали другие эксперты и ученые, представление об акционерах как владельцах компании весьма спорно, если не ложно. С точки зрения закона акционеры — бенефициары корпорации, но не обладатели прав на нее. У них нет доступа к ее объектам, они не могут использовать ее активы. У них есть только ценные бумаги, дающие им ряд прав и привилегий — например, право продажи акций и голосования по ряду вопросов.

Добавим, что закон Делавэра (штат с образцовым корпоративным законодательством, где зарегистрировано больше половины компаний Fortune 500) наделяет правом управлять делами корпорации совет директоров, избираемый акционерами. Тот, в свою очередь, делегирует это право менеджерам.

В этом правовом поле менеджеры и директора выступают не агентами, а скорее фидуциарами — причем как акционеров, так и самой корпорации. Между агентом и фидуциаром есть принципиальная разница: первый обязан выполнять желания принципала, а задача второго — принимать независимые решения от имени поручителя. Иными словами, агент лишь исполняет чужую волю, а фидуциар обладает самостоятельностью. По закону директора должны действовать в интересах корпорации — а это совсем не то же самое, что добиваться прибыли для акционеров.

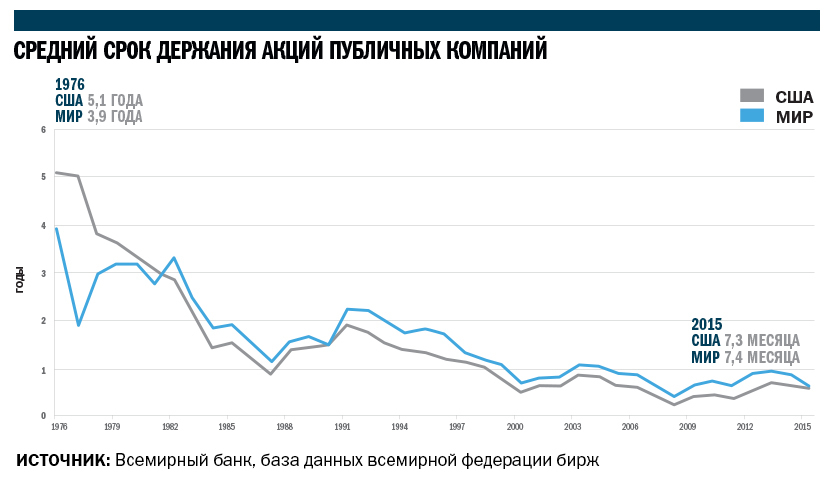

2. Теория противоречит практике: инвесторы ни в коей мере не владеют корпорацией и не заинтересованы в разумном управлении ею. Сегодня это утверждение еще более верно, чем в 1932 году, когда оно было высказано в фундаментальном труде Адольфа Берли и Гардинера Минза «Современная корпорация и частная собственность». Сейчас около 70% акций американских компаний принадлежат ПИФам, пенсионным и суверенным фондам, страховым компаниям и другим институциональным инвесторам, управляющим ими от имени семей, пенсионеров, государства и держателей полисов. Компании и их бенефициары зачастую даже не знают друг о друге. Ежеквартальная оценка и вознаграждение управляющих инвестициями зависят от окупаемости всей инвестиционной корзины. Вкупе с активностью спекулянтов это ведет к высокому обороту акций (см. врезку «Средний срок держания акций публичных компаний»).

Решения спекулянтов и менеджеров по активам диктуются краткосрочными прогнозами цен на акции. Из-за циклического развития экономики акции целых индустрий набирают и утрачивают популярность. Хотя инвесторы всегда имеют право голоса, они могут не знать о положении дел в компании и не думать о ее будущем. Тот факт, что они вправе хеджировать или продать акции и не отвечать за последствия решений, не позволяет считать их владельцами компании ни в каком смысле.

Анонимность еще больше отдаляет акционеров от компании. Около 85% публично торгуемых акций в США покупаются посредниками, действующими самостоятельно или от имени клиентов. По оценкам, 75% реальных владельцев этих акций просят не раскрывать их личность компании-эмитенту.

3. Теория морально несостоятельна: акционеры не отвечают за деятельность компании и, в отличие от менеджеров и директоров, не обязаны защищать ее интересы. Акционеры не несут обычной для владельцев ответственности (в том числе юридической) за имущество и ущерб, нанесенный третьим лицам.

За редким исключением инвесторы вправе действовать сугубо в своих интересах (в рамках законодательства о ценных бумагах). В отличие от директоров, они вольны даже выступать с обеих сторон сделки — вспомним Allergan и Valeant. Член совета директоров Allergan, владеющий акциями Valeant, казалось бы, должен был воздержаться от голосования и поддержки предложения Valeant. Однако инвесторы Allergan, участвовавшие в капитале обеих компаний, имели полное право совершать сделки и голосовать по своему усмотрению, без каких-либо обязательств по отношению к этим компаниям. Институциональные инвесторы, держатели акций тысяч организаций, регулярно заключают сделки, имея немалую долю в каждой из компаний-участников.

В упорядоченной экономике права неотделимы от обязанностей. Дать акционерам права владельцев без каких-либо обязанностей — значит открыть дорогу оппортунизму и злоупотреблению корпоративными активами. Риски зависят от степени влияния инвесторов на решения компании. Когда временные держатели крупных пакетов акций переизбирают совет директоров, меняют стратегии управления или реструктурируют финансы в попытке взвинтить стоимость акций — чтобы продать их и перейти к следующей жертве, не отвечая за последствия, — это огромная проблема.

4. Принцип согласования интересов влечет моральные риски и сужает поле зрения менеджмента. Если свобода от ответственности чревата безразличием акционеров к долгосрочным последствиям своих действий, то необходимость согласования интересов руководства и инвесторов, вытекающая из агентской теории, может сбить с пути всю организацию. Сфокусировавшись исключительно на интересах акционеров, компания перестанет отвечать ожиданиям клиентов или другой группы интересов. Отклонение от курса может сделать ее абсолютно неэффективной. Крах Enron показал, как глубоко может быть поражена корпорация.

Бытует мантра «что хорошо для акционеров, хорошо для компании», порожденная популярными экономико-математическими моделями. На практике же это не так (или не всегда так). Как только руководство Allergan переключилось с устойчивого долгосрочного роста на доведение стоимости акций до $180 (на этом настаивали инвесторы), изменились и приоритеты компании. Были сокращены программы исследований, урезаны инвестиции, уволены сотрудники.

5. Допущение об общности интересов акционеров ложно: их цели разнятся, и они вовсе не похожи на единого владельца компании. Агентская теория исходит из того, что все акционеры хотят получить максимальную выгоду. На самом деле их инвестиционные цели, отношение к риску и планы на будущее не совпадают. Пенсионным фондам важны текущие доходы и сохранение капитала. Целевые фонды хотят долгосрочного роста. Молодые инвесторы готовы идти на больший риск, чем пожилые. Протоколы голосования показывают, что по многим вопросам мнения акционеров расходятся. По-разному они смотрят и на стратегические возможности. Когда Valeant сделала свое предложение, топ-менеджеры Allergan несколько месяцев встречались с разными институциональными инвесторами. Ведущий независимый директор Allergan Майкл Галлахер вспоминал: «Мнения совпадали с точностью до наоборот». Одни инвесторы выступали категорически против сделки и акций Valeant (компания предлагала как денежные средства, так и акции), другие же радовались редкой удаче и не понимали, отчего сделка еще не заключена.

АГЕНТСКАЯ МОДЕЛЬ В ДЕЙСТВИИ

Несмотря на все сложности, у агентской теории множество сторонников. Ее приверженцы подвели основу под изменения в деловой практике, которые в результате укрепили власть акционеров и породили модель корпоративного управления и менеджмента, подчиненную интересам акционеров. Вот лишь несколько сфер, которые затронула эта концепция.

Вознаграждение топ-менеджеров. Посылки агентской теории обосновали переход от преимущественно денежной к преимущественно акционной системе оплаты. Сторонники перехода указывали, что это увяжет интересы правления и акционеров. Тот же аргумент привлекался в пользу более тесной привязки оплаты к ценам на акции и налоговых поощрений этой схемы. В 1992 году Конгресс США принял закон, по которому заработки топ-менеджеров свыше $1 млн исключались из налоговой базы, если были «основаны на результатах работы компании». Сегодня около 62% оплаты труда топ-менеджеров приходится на акции — в 1980 году этот показатель составлял лишь 19%.

Раскрытие зарплат топ-менеджеров. «Агентские» принципы оценки эффективности и согласования интересов лежат и в основе правил, предложенных в 2015 году Комиссией по ценным бумагам и биржам. Согласно им, компании обязаны давать в годовом отчете расширенную информацию о вознаграждениях топ-менеджеров и доходе акционеров, ежегодно сообщать о динамике совокупного дохода акционеров (СДА) и сравнивать, как вознаграждения руководства соотносятся с соответствующими показателями конкурентов.

Права акционеров. Признав себя владельцами компании, акционеры стали добиваться больших прав в вопросах выборов и смещения директоров, выдвижения кандидатов, а также созыва внеочередных совещаний и голосования по доверенности. По данным FactSet и других источников, доля компаний S&P 500 с мажоритарной системой выбора директоров выросла с 16% в 2006 году до 88% в 2015-м; доля компаний с правом акционеров созывать внеочередные совещания увеличилась с 41% в 2002 году до 61% в 2015-м; а доля компаний, где инвесторы имеют права доступа по доверенности, скакнула с менее чем половины процента в 2013 году до примерно 39% к середине 2016-го.

Власть совета директоров. Если раньше в совете директоров ротации обычно происходили постепенно, то теперь многие компании перевыбирают его членов каждый год. Советы теряют и «ядовитые пилюли», позволяющие предотвратить получение инвесторами права голоса по важным предложениям. С 2002 по 2015 год доля компаний S&P 500 с ротацией совета упала с 61 до 10%, а доля компаний с «ядовитыми пилюлями» — с 60 до 4%. (Компания может вернуть «пилюлю» в ответ на нежелательное предложение, как это сделала Allergan в ответ на провокацию Valeant.)

Позиции менеджмента. «Агентское» представление об обязанностях руководства весьма популярно. В 1997 году общественная организация Business Roundtable продекларировала, что «первоочередную ответственность руководство и совет директоров несут перед акционерами корпорации» и «основная цель бизнеса — экономическая отдача для его владельцев». Этот документ, выпущенный под давлением институциональных инвесторов, по сути, дезавуировал прежнюю позицию Business Roundtable: «инвестор должен получать достойную отдачу, однако важно учитывать и законные требования других групп интересов». Исследователи находят разные признаки того, как менеджеры подстраиваются под акционеров. Например, по их данным, компании, где выборы в совет директоров проходят по системе абсолютного (а не относительного) большинства, более склонны принимать предложения инвесторов, требующие поддержки большинства, а финансовые директора в них чаще отказываются от инвестиций в долгоокупаемые проекты ради того, чтобы оправдать квартальные прогнозы аналитиков. По данным Института Аспена, многие выпускники бизнес-школ считают своей главной задачей обеспечение выгоды для акционеров.

Поведение инвесторов. Идеи агентской теории вызвали всплеск активизма инвесторов и узаконили действия хедж-фондов, покупающих акции и использующих положение «хозяев» компании для накачивания акционерной стоимости. (Врезка «Тактика инвестора-активиста» показывает, к чему это приводит.) Эти инвесторы вмешиваются в распределение ресурсов, меняя при этом стратегический контекст принятия решений.

По отдельности эти изменения — в частности, выборы директоров большинством голосов — имеют свои плюсы. Но в совокупности они создают среду, вынуждающую руководителей ставить лишь краткосрочные цели, а советы директоров — «мыслить как активисты».

ПОСЛЕДСТВИЯ ДЛЯ КОМПАНИЙ

Оценивая стратегические последствия активистской программы, удобно использовать матрицу, разработанную в 1960-е годы Boston Consulting Group для управления распределением ресурсов. Она представляет компанию как портфель бизнес-направлений с различными характеристиками. Первая группа — зрелые направления, которые требуют умеренных инвестиций для постепенного роста и совершенствования. При условии значительной в сравнении с конкурентами доли рынка они будут прибыльными. Вторая группа направлений также впереди — но на растущих рынках. Они тоже доходны, но требуют серьезных вложений в поддержание или увеличение доли рынка. Третья группа — это направления в условиях зрелого рынка и слабой конкурентной позиции; средства здесь пойдут на выживание, потенциал для роста отсутствует. Последняя группа — это растущий рынок и острая конкуренция: направления могут быть перспективными, однако риски весьма велики.

Разработчики матрицы назвали эти группы, соответственно, дойными коровами, звездами, собаками и темными лошадками (существуют и другие варианты названий). Дойных коров следует поддерживать, звезд — хорошо финансировать, собак сокращать, а из лучших темных лошадок нужно растить звезд (см. врезку «Матрица BCG»). Когда компания не управляет портфелем подобным образом, фонды обычно распределяются по направлениям равномерно, в зависимости от ожидаемой отдачи каждого проекта.

Инструмент выглядит простым — но легко ли его применить? Уход за дойной коровой, подпитка звезд перед лицом растущей конкуренции, лечение собак или избавление от них, отбор перспективных темных лошадок — для всего нужны талантливые топ-менеджеры, способные работать сообща.

Матрица BCG — отличная схема для выбора стратегии. Она также показывает, за счет чего можно быстро повысить стоимость акций: например, продать собак, лишить финансирования темных лошадок и урезать бюджет звезд на маркетинг и исследования. Это резко поднимет прибыль и цену акций — но есть риск потерять темных лошадок, которые со временем могли стать звездами и дойными коровами.

Пример — предложение, сделанное Нельсоном Пельтцем фирме DuPont в 2014 году. У него был трехлетний план по увеличению прибыли акционеров: разделить компанию на три автономных структуры и закрыть центральное исследовательское направление. Одна из новых компаний, GrowthCo, должна была взять на себя направления сельского хозяйства, здоровья и питания, а также промышленных биотехнологий. Вторая, CyclicalCo/CashCo, — медленно растущие, но очень прибыльные направления высококачественных материалов, безопасности и электроники. Наконец, третьей компанией, Chemours, должно было стать химическое подразделение, которое DuPont уже решила отделить. В сущности Пельтц планировал разбить DuPont на дойную корову, звезду и собаку и избавиться от темных лошадок. Он предложил урезать и другие «лишние» расходы, влезть в долги, изменить политику распределения прибыли CyclicalCo/CashCo в пользу акционеров, добиться высокой отдачи от инвестиций в GrowthCo и ориентировать корпоративное управление на инвесторов, теснее привязав к их доходу вознаграждение топ-менеджеров. В итоге это уничтожило бы DuPont и ее будущее — такова цена временного удвоения стоимости акций.

СОЗДАНИЕ СТОИМОСТИ ИЛИ ПЕРЕНОС СТОИМОСТИ?

Продолжат ли инвесторы получать выгоду от своего активизма, когда цена акций пойдет на убыль? Без сомнения, активисты способны приносить пользу, заставляя действовать нерешительный совет директоров или продвигая давно назревшие изменения в стратегии и менеджменте. Однако чаще всего «создание стоимости» активистами — не что иное, как перенос стоимости. Им просто выплачивают деньги, которые могли пойти на исследования, создание новых предприятий или развитие существующих. Никакой ценности при этом не создается — напротив: средства, которые можно было инвестировать в будущее, просто перетекают в карман акционеров. Между принятием решения об инвестициях и их результатом проходит много времени, а потому в рамках классической финансовой модели легко не заметить тот ущерб, который отказ от инвестиций наносит компании и ее будущим акционерам — не говоря уже об обществе в целом.

Если вспомнить, как долго порой приходится ждать плодов серьезных исследований (чип последней модели iPhone, например, разрабатывался 8 лет), станет очевидно, что активисты, требующие сократить вложения в будущее и затем продающие акции на пике стоимости, пока компания не истощена, подрывают всю систему НИОКР. Финансовые модели и рынки капитала до сих пор с большим трудом оценивают потенциал инноваций. Когда Valeant и Pershing Square Capital Management Экмана заинтересовались Allergan, другие хедж-фонды стали покупать ее акции, подняв их цену на 30%. Некоторые инвесторы воспользовались этим и продали акции, а остальные стали требовать от руководства Allergan ускорить движение средств и «заработать еще». Стремясь удержать акционеров, компания сократила штат больше, чем планировала, и урезала программы начальных исследований. По данным ученых, вмешательство хедж-фондов часто ведет к крупным займам и падению инвестиций, особенно в НИОКР и развитие.

Требования «создавать ценность» со стороны активистов выглядят еще менее обоснованными, если учесть, что ценность, якобы создаваемая для акционеров, во многом отнимается у других групп интересов — или у широкой аудитории. Трудно проверить этот тезис на большой выборке, но одно исследование показывает, что слишком высокая прибыль акционеров из-за вмешательства хедж-фондов оказывается, по крайней мере частично, результатом перехода ценности от работников компании. Выяснилось, что в течение трех лет после вмешательства сотрудники вынужденно работают меньше, а их зарплаты не растут. Другие исследователи обнаружили, что прибыль акционеров может расти в ущерб держателям облигаций. Некоторые связывают агрессивное стремление повысить цену акций с мошенническими схемами, вредящими потребителям и деловой среде.

Нам не удалось найти работ, где был бы представлен полномасштабный анализ последствий вмешательства хедж-фондов для акционеров или общества в целом. В то же время очевидно, что выгода для акционеров извлекается порой прямо из госбюджета, — например, когда для сокращения налогов компанию переносят в другую юрисдикцию. Такие шаги по душе активистам: Valeant предлагала его Allergan. Подобным образом урезание бюджета исследований, нацеленных на решение важных социальных проблем, могут улучшить положение сегодня — но лишь ценой благополучия компании и общества в будущем.

Активизм хедж-фондов показывает, как опасно давать слишком много власти безответственным «хозяевам». Риск их недобросовестности реален, а последствия могут быть плачевными. И все же практики продолжают следовать доктринам этой теории, законодатели опираются на нее, советы директоров и руководство компаний испытывают давление со стороны ее сторонников, а эксперты предсказывают усиление власти акционеров. Перспектива диктата агентской модели в управлении публичными компаниями тревожит. Ее повсеместное слепое применение может усугубить перекос в сторону краткосрочной выгоды, урезание инвестиций в исследования, персонал, трансформационные стратегии и инновационные бизнес-модели, увеличить отток средств к недобросовестным инвесторам — в ущерб прочим акционерам и всему обществу.

ТАКТИКА ИНВЕСТОРА-АКТИВИСТА

Чтобы понять, как работает агентская модель, рассмотрим типичную активистскую кампанию. Сначала активист приобретает акции компании — обычно 5—10%, но порой и менее 1%. После этого он пытается диктовать компании свои правила (зачастую привлекая другие хедж-фонды). Важную роль играет язык, которым пользуется активист. Например, чтобы обосновать поглощение Allergan компанией Valeant Pharmaceuticals, Билл Экман из Pershing Square Capital Management обвинил директоров Allergan в неспособности делать то, за что им платят, «в интересах владельцев компании». Активист может поставить под сомнение профессионализм совета директоров, апеллируя к «агентскому» представлению о его роли. В письме совету Allergan Экман заявил: «Ваши действия привели к растрате корпоративных ресурсов и упущению громадной потенциальной выгоды для акционеров. Это ваш провал — профессиональный и личный».

Хотя кампании различаются деталями, инструменты активистов стандартны. Изучив почти 800 таких кампаний в США в период с 2004 по 2012 год, наши коллеги Иэн Гоу, Сурадж Шринивасан и другие установили, что активисты особенно неравнодушны к структуре капитала, стратегии и корпоративному управлению. Они призывают урезать затраты, влезать в долги, выкупать акции, выпускать специальные дивиденды, превращать направления бизнеса в отдельные компании, перевыбирать совет директоров, менять гендиректора и стратегию — а также продавать саму компанию или ее основной актив. Еще один популярный пункт — сокращение налогов.

Активист, чьи требования остаются без внимания, может инициировать «борьбу за доверенности» в попытке заменить директоров своими ставленниками. В ряде случаев активисты даже предлагали своим кандидатам особые премии, если те будут требовать перевыборов или активнее ратовать за повышение прибыли акционеров.

Хедж-фондовые активисты весьма преуспели в продвижении нужных им изменений. Под удар попадает все больше компаний: только за первую половину 2016 года их число по всему миру составило 473 (из них 306 в США), в то время как в 2010 году таковых было всего 136. Все чаще активисты добиваются своего: в 2015 году в США 69% их требований были удовлетворены по крайней мере частично — это максимальный показатель с 2010 года. Они усиливают свое влияние на советы директоров: в 2014 и 2015 годах они получили 397 мест в американских компаниях. Хотя в первые три квартала 2016 года в активистских хедж-фондах наблюдался отток порядка $7,4 млрд, активы под их управлением в конце того же года оценивались в более чем $116 млрд (в 2000 году — лишь $2,7 млрд).

ПУТЬ К МОДЕЛИ С АКЦЕНТОМ НА КОМПАНИИ

Разумная модель должна ориентироваться на здоровье организации, а не на краткосрочную выгоду для акционеров. Важно исходить из того, что корпорация — независимое юрлицо с неограниченным временем жизни, и при правильном управлении она будет служить рынкам и обществу очень долго. Рассматривая корпорацию как «юридическую фикцию», агентская теория игнорирует эти важные аспекты, а также вытекающие из них проблемы долгосрочного управления. В статье 1976 года Дженсен и Меклинг утверждают, что вопросы о миссии компании и ее социальной ответственности — ментальная ловушка, поскольку корпорация не лицо, а лишь удобный юридический конструкт. Вторя им, Фридман заявляет, что корпорация не может нести ответственность: это «искусственное лицо».

Правда в том, что корпорации — действительно юридические конструкты, но вовсе не искусственные. Это экономико-социальные организмы, чье существование гарантировано государством. Они выполняют задачи, которые не могут решить организации с более ограниченной ответственностью, такие как партнерства и частные компании. Почти 400-летняя история развития корпораций говорит об их важной роли в обществе. Изначально цели корпорации излагались в уставе (например, строительство и обслуживание канала), но сегодня устав содержит лишь общие положения, а цели определяют руководители и совет директоров. С ростом масштабов и возможностей растет и влияние корпораций: в наши дни их решения преображают общество и затрагивают жизни миллионов, если не миллиардов людей по всему миру.

Предлагаемая нами модель учитывает реалии управления организацией в долгосрочной перспективе и ожидания всех акционеров — а не только тех, кто громче о себе заявит. Мы приведем восемь утверждений, которые в совокупности создают новый и, как нам кажется, более реалистичный фундамент для взаимодействия советов директоров и инвесторов.

1. Корпорация — сложная организация, успех которой зависит от таланта лидера и руководителей. На эффективность лидера намного больше влияют внутренняя мотивация, умения, способности и характер, чем привязка вознаграждения к прибыли акционеров. Если человек не подходит для этой работы, финансовый интерес не улучшит ситуацию — а вот ухудшить может. Немалую роль играет и удача, что делает концепцию сомнительной. Корпоративное управление — выработка стратегии, мотивация и развитие топ-менеджеров, распределение ресурсов — очень сложный процесс. Рассматривая поощрение как ключ к эффективному лидерству, агентская теория пренебрегает этими сложностями и важностью подбора и развития управленцев.

2. Корпорация живет долго, если способна учиться, адаптироваться и меняться. В целом ряде отраслей компаниям приходится преображаться каждые пять лет: иначе не угнаться за изменениями рынков, конкуренции и технологий. Преобразования даются непросто, тем более если рассматривать корпоративное управление как наделение сотрудников правом принятия решений, определение целей и поощрений за их достижение — а затем оплату по результату. Такой подход предполагает предсказуемость, иерархичность и разделение ответственности, что редкость для современной организации. Большинство задач требует совместного труда, так что оценить вклад каждого в общий результат тоже нелегко.

3. Корпорации служат обществу. Они предлагают возможности для инвестиций и получения прибыли — но также производят товары и услуги, создают рабочие места, развивают технологии, платят налоги и вносят иной вклад в общество. Мнение о том, что одна из этих функций важнее других, говорит больше об авторе этого мнения, чем о реальном положении. «Агентские» экономисты считают таковой максимальную выгоду для акционеров, маркетологи выделяют обслуживание клиентов, инженеры — инновации и качество продукции. А общество требует всего сразу — и надолго.

4. У корпораций разные цели и стратегии их достижения. Взгляд общества на цели корпорации как таковой отличается от видения целей конкретной компании ее основателями и лидерами. Критерии эффективности должны быть столь же индивидуальны, как цель и стратегия. Более того, стратегия, как правило, следует за переменами на рынке. Упор на СДА при оценке эффективности может перетянуть ресурсы не в ту сторону и сбить компанию с выбранного пути.

5. Корпорация создает ценность для разных групп интересов.

На свободном рынке компания преуспевает лишь тогда, когда клиенты хотят покупать у нее, сотрудники — работать на нее, поставщики — сотрудничать с нею, инвесторы — покупать ее акции, а общество принимает ее. Важнейшая задача корпоративного управления — поддержание отношений со всеми и разумный подход к компромиссам. Агентская теория с принципом «хорошо то, что хорошо для акционеров» представляет эту задачу однобоко, что ведет к систематическим недоработкам в отношениях с другими группами.

6. Корпорации нужны этические нормы, регулирующие отношения с разными группами интересов, включая акционеров и общество. Соблюдение этих норм позволит завоевать доверие, необходимое для долгосрочного успеха. Неопределенность агентской теории по отношению к корпоративной этике подталкивает компании к деструктивному и даже криминальному поведению — а это влечет затраты на регулирующие меры (которые не нравятся сторонникам теории).

7. Корпорация — часть политической и социально-экономической системы, здоровье которой жизненно важно для нее. Мы уже говорили об опасных (часто убийственных) последствиях безразличия корпораций к негативным эффектам от своей деятельности. Проблемы общества и системы могут нести не только риски, но и возможности. Вспомним Ecomagination — экологический проект GE или стратегию China Mobile по установке линий связи в сельской местности, которая уменьшила пропасть между городом и деревней в КНР и почти пять лет обеспечивала компании рост. Согласно агентской теории, корпорация не несет социальной ответственности, а проблемы общества надо оставить государству. Но этот узкий взгляд не дает корпоративным лидерам увидеть многие риски — и возможности.

8. Интересы корпорации отличаются от интересов любого акционера или группы интересов. Еще в 1610 году руководство Голландской Ост-Индской компании понимало, что акционеры, заглядывающие лишь на 10 лет вперед, воспротивятся инвестициям в долгосрочные проекты. Один из руководителей предложил думать не о тех, кто дал деньги лишь на 10 лет, а о стратегических целях, предполагавших инвестиции в сверхдолгосрочные проекты и удержание позиций в Азии. Утверждение, будто интересы всех инвесторов одинаковы и совпадают с интересами корпорации, служит прикрытием для влиятельных акционеров, пытающихся гнуть свою линию и говорящих якобы от имени всех.

Необходим такой подход к управлению, при котором корпорация рассматривается как социально значимая структура, а во главу угла ставится ее эффективность. При этом советы директоров должны иметь больший вес, а система отчетности для советов и топ-менеджеров не должна ограничиваться ответственностью перед акционерами. В рамках предлагаемой модели советы директоров и руководители станут иначе смотреть на разработку стратегии, распределение ресурсов, оценку эффективности и отношения с инвесторами: в частности, они будут ориентироваться и на отдаленную перспективу.

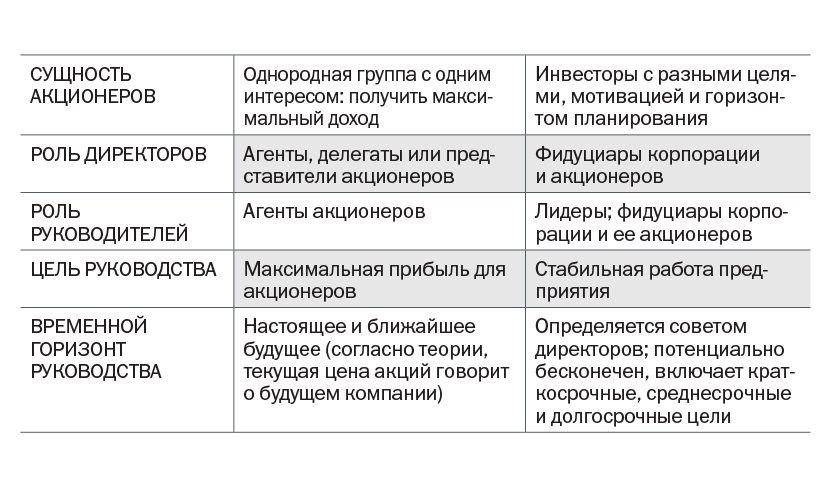

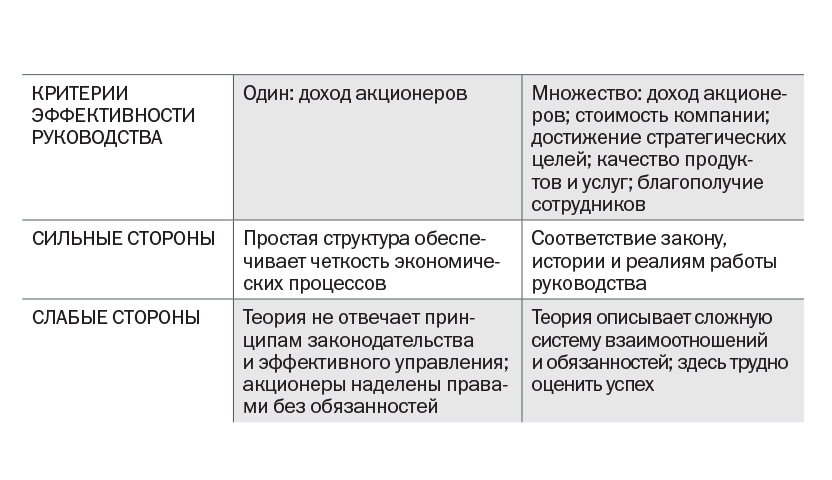

Новую модель предстоит тщательно проработать, но ее основа понятна. Как показано на врезке «Разные подходы к корпоративному управлению», модель с акцентом на компании соответствует корпоративному законодательству, учитывает разнообразие целей акционеров и общественных функций компаний. Она точнее агентской модели отвечает реалиям долгосрочного управления, а потому лучше соответствует изначальной цели корпораций и их уникальной роли проводников масштабных и длительных проектов.

Практическая польза от управления с акцентом на компании очевидна. Советы директоров, принявшие новую модель, наверняка внедрят ряд изменений:

- станут чаще прибегать к ротации совета, чтобы поддержать стабильность и передачу опыта;

- начнут внимательнее относиться к планированию преемственности и развитию лидеров;

- будут уделять больше времени стратегиям непрерывного развития и обновления компании;

- теснее увяжут вознаграждение топ-менеджеров с достижением стратегических целей;

- активнее займутся анализом рисков, а также политической и экологической неопределенности;

- станут подходить к распределению ресурсов с точки зрения стратегии, а не краткосрочной прибыли;

- сделают приоритетами инвестиции в новые возможности и инновации;

- будут осторожнее использовать заемные средства для защиты от волатильности рынка;

- займутся общественной деятельностью и этическими вопросами, выходящими за рамки юридических обязательств.

Модель управления с акцентом на компании не освободит корпорацию от необходимости приносить акционерам прибыль, но позволит шире смотреть на стратегические возможности и горизонты планирования, активнее привлекать инвесторов, разделяющих ее цели. Биржевые спекулянты всегда будут искать наживы — но это не должно определять стиль корпоративного управления.

Наша модель оставляет спекулянтам меньше шансов. Мы даже предвидим появление нового типа инвесторов и управляющих активами, предпочитающих долгосрочные инвестиции. Возможно, они разработают новые системы оценки, с широким подходом к перспективам компании или с упором на сложные для оценки инновации и нематериальные активы, которые редко учитывают современные системы. Такие инвесторы захотят держать акции в стабильных компаниях, соблюдающих этические нормы.

Вероятно, будут приняты меры по повышению ответственности акционеров. Например, инвесторы-активисты, стремящиеся к влиянию и контролю, могут рассматриваться как фидуциары корпорации или быть ограничены в продаже и хеджировании акций. Регуляторы могут ратовать за большую прозрачность бенефициарного владения акциями: в частности, потребовать от фондов-активистов раскрывать личность инвесторов и давать подробную информацию о природе управления; закрыть десятидневное окно между приобретением хедж-фондом пакета акций и его раскрытием. До сих пор попытки отменить это окно встречали сопротивление сторонников агентской теории, утверждавших, что оно призвано поощрять хедж-фонды тратить средства на замену неэффективных менеджеров.

ПРИШЛО ВРЕМЯ усомниться в справедливости агентской модели. Требование повышать прибыль акционеров мешает компаниям развиваться. При разумном управлении корпорации помогают обществу адаптироваться к изменениям — но это возможно лишь тогда, когда лидеры вольны ориентироваться на долгосрочную перспективу. А пока они опасаются атак «владельцев», им приходится мыслить категориями «здесь» и «сейчас».